所得税の定額減税(給与所得)/最新税制情報を名古屋・岡崎市の税理士法人アイビスが解説

前回、4/2の記事にて令和6年度税制改正大綱について解説いたしましたが、

今回の記事よりその中身についてより詳細に解説していきます。

まず、今回は「所得税の定額減税」のうち、給与所得の場合について解説いたします。

所得税・個人住民税の定額減税について

概要

給与所得者本人及びその配偶者を含めた扶養親族1人につき、令和6年分の所得税から3万円・住民税から1万円の減税を実施

ただし、給与収入約2,000万円を超える高額所得者については対象外

所得税の定額減税方法

① 給与所得者

- 6月以降の源泉所得税額から減税

- 6月に減税しきれなかった場合には、翌月以降の税額から順次減税

② 公的年金受給者

③ 不動産所得・事業所得者等

- 次回以降の記事にて解説

個人住民税の定額減税

- 次回以降の記事にて解説

給与所得者の所得税定額減税における注意点

定額減税額

① 給与所得者本人 ...30,000円

② 同一生計配偶者及び扶養親族...30,000円/1人

(例)同一生計配偶者 ”有” 扶養親族 ”1名” の場合

30,000円(本人分)+30,000円(同一生計配偶者)+30,000円(扶養親族)

=90,000円 給与所得者本人の月次減税額

定額減税対象者

令和6年6月1日現在、給与等の源泉徴収において源泉徴収税額表の甲欄が適用される居住者の方(扶養控除等申告書を提出している方)

そのため、下記に該当する方は定額減税対象者に該当しません

- 乙欄・丙欄が適用される方(2ヶ所以上給与の方でメインではない方等)

- 令和6年6月2日以降に働き始めた方(転職後等)

- 令和6年5月31日以前に退職した方

- 令和6年5月31日以前に非居住者となった方

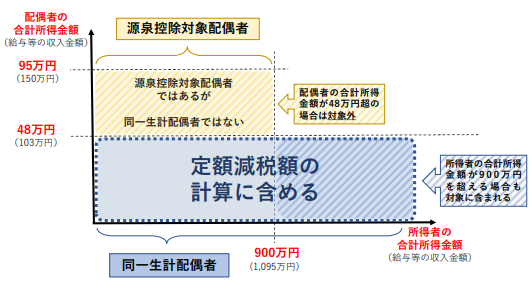

配偶者の定額減税額計算の有無

上記出典元:国税庁 令和6年分所得税の定額減税のしかたパンフレット

給与所得者の定額減税について解説いたしました。

次回以降、随時「公的年金受給者」「不動産・事業所得者」の定額減税についても解説していきます。

定額減税についてご不明な点・ご不安な点等ございましたら、名古屋・岡崎市にある税理士法人アイビスまでお問い合わせくださいませ。