補助金申請をスムーズに。 「一般事業主行動計画」を策定しませんか?

今回のテーマは、

「補助金申請をスムーズに。

『一般事業主行動計画』を策定しませんか?」です。

■ 一般事業主行動計画とは ━━━━━・・・・・‥‥‥………

一般事業主行動計画は、

企業が従業員の仕事と子育ての両立や女性活躍推進のために策定する計画です。

これは、従業員が働きやすい環境を作り、多様な働き方を支援することを目的と

しています。

■ 一般事業主行動計画は2種類あります! ━━━━━・・・・・‥‥‥………

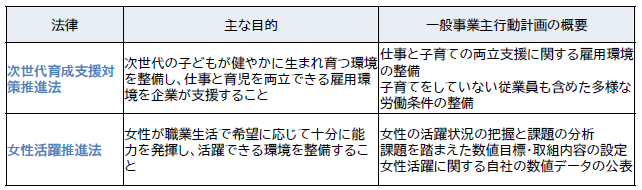

【次世代育成支援対策推進法】

◎ 主な目的

次世代の子どもが健やかに生まれ育つ環境を整備し、

仕事と育児を両立できる雇用環境を企業が支援すること

◎ 一般事業主行動計画の概要

・仕事と子育ての両立支援に関する雇用環境の整備

・子育てをしていない従業員も含めた多様な労働条件の整備

【女性活躍推進法】

◎ 主な目的

女性が職業生活で希望に応じて十分に能力を発揮し、

活躍できる環境を整備すること

◎ 一般事業主行動計画の概要

・女性の活躍状況の把握と課題の分析

・課題を踏まえた数値目標・取組内容の設定

・女性活躍に関する自社の数値データの公表

< CHECK! >

次世代法が「仕事と育児の両立支援」に重点を置いているのに対して、

女性活躍推進法は 「女性の職業生活における活躍推進」に特化しているのが特徴!

従業員101人以上の企業は、それぞれの法律に基づいた「一般事業主行動計画」の策定や

公表が義務づけられています(100人以下の企業は努力義務)。

■ 一般事業主行動計画が必要な補助金 ━━━━・・・・・‥‥‥………

次世代法に基づく行動計画

◎ ものづくり補助金

◎ 省力化投資補助金(一般型)

◎ 新事業進出補助金

※従業員21名以上の事業者については、

次世代育成支援対策推進法に基づく

「一般事業主行動計画」の作成・公表が、申請要件となっています。

■ 次世代法に基づく一般事業主行動計画の策定 ━━━━・・・・・‥‥‥………

従業員の仕事と子育ての両立を図るための雇用環境の整備、

子育てをしていない従業員も含めた

多様な労働条件の整備等について目標と具体的な計画を定める為に現状の課題を明確にします。

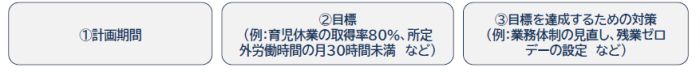

そして課題を解決するために、以下3点とその実施時期を具体的に盛り込んだ計画を策定します。

1. 計画期間

2. 目標

(例:育児休業の取得率80%、所定外労働時間の月30時間未満 など)

3. 目標を達成するための対策

(例:業務体制の見直し、残業ゼロデーの設定 など)

■ 行動計画策定の流れ ━━━━・・・・・‥‥‥………

行動計画を策定したら、従業員への周知とともに「両立支援のひろば」で公表します。

ものづくり補助金などでは、このサイトでの公表が要件となるため(従業員21名以上)、

申請締切時点で有効な計画を掲載しておく必要があります。

(1)行動計画を策定

(2)労働局へ届け出

(3)「両立支援のひろば」へ公表申請

(4)掲載完了(約2週間後)

(5)従業員へ周知 (掲示・配布・メール)

(6)補助金申請でURL活用

掲載まで約2週間かかるため、少なくとも締切の3週間前には

公表手続を始めることが重要です。

公表後は、行動計画を従業員に周知し、都道府県労働局へ届け出ます。

■ 補助金の加点等の優遇が受けられる「くるみん認定」 ━━━━・・・・・‥‥‥………

「くるみん認定」は、子育て支援に取り組む企業として

国に認められる制度で、行動計画を作って実行し、成果を出した上で申請すると

厚生労働大臣の認定を受けることでき、認定を受けた事業者は補助金の審査で

有利になります。

また、くるみん認定事業者には、官公庁の入札等での加点評価、税制や金利の優遇制度、

助成金制度等も用意されています。

■ 「女性活躍推進法」に基づいた一般事業主行動計画とは ━━━━・・・・・‥‥‥………

女性活躍推進法は、働く女性が能力を発揮できる社会を目指す法律です。

1. 女性の活躍状況を分析し、採用比率や管理職比率などの

数値目標を含む行動計画を策定・公表します。

2. 取組と成果が優れた企業は厚生労働大臣から

「えるぼし」「プラチナえるぼし」の認定を受けられ、

企業イメージ向上や補助金の加点などのメリットがあります。

■ 最後に ━━━━・・・・・‥‥‥………

多くの補助金で次世代法に基づく行動計画の策定・公表が求められています!

補助金申請時に慌てないように早めに作成を検討しましょう!