アイビスメルマガ NEW

「中小企業を取り巻く事業承継の現状と 計画的な取組の必要性」

「中小企業を取り巻く事業承継の現状と計画的な取組の必要性」です。

事業承継とは、“現経営者から後継者へ事業のバトンタッチ”を行うことですが、

企業がこれまで培ってきたさまざまな財産(人・物・金・知的資産)を

上手に引き継ぎ、承継後の経営を安定させるために重要です。

■ 事業継承の現状 ━━━━━・・・・・‥‥‥………

中小企業の休廃業・解散は年間約4万件と高水準で推移し、経営者の

高齢化も進んでいます。

代表者の多くが60歳以上となっており、事業承継の遅れは、雇用や技術の

喪失といった深刻な課題につながっています。

▼詳しくはこちら

独立行政法人 中小企業基盤整備機構

「中小企業経営者のための事業承継対策」

■ 早めの取組が必要 ━━━━━・・・・・‥‥‥………

経営者が70歳以上の企業でも、後継者が未定または了承を得ていないケースが

3割超あり、事業承継の準備が進んでいないのが現状です。

税や親族間の問題に加え、経営力や関係性、ノウハウなど“見えにくい資産”

の承継も大きな課題です。

これらの引き継ぎには時間がかかるため、計画的かつ早期の取組と、

承継後も支援できる体制づくりが重要です。

▼詳しくはこちら

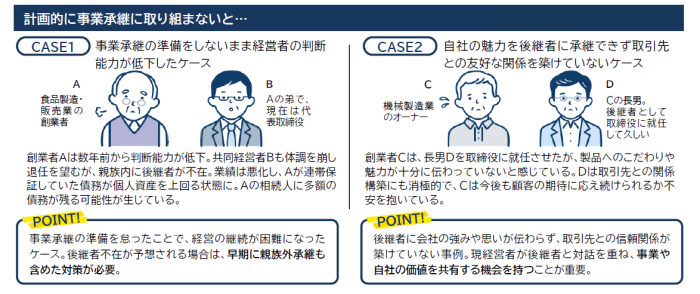

■ 計画的に事業承継に取り組まないと… ━━━━━・・・・・‥‥‥………

【CASE1】

事業承継の準備をしないまま経営者の判断能力が低下したケース

創業者A(食品製造・販売業の創業者)は数年前から判断能力が低下。

共同経営者B(Aの弟で、現在は代表取締役)も体調を崩し退任を望むが、親族内に

後継者が不在。

業績は悪化し、Aが連帯保証していた債務が個人資産を上回る状態に。

Aの相続人に多額の債務が残る可能性が生じている。

<POINT!>

事業承継の準備を怠ったことで、経営の継続が困難になったケース。

後継者不在が予想される場合は、早期に親族外承継も含めた対策が必要。

後継者不在が予想される場合は、早期に親族外承継も含めた対策が必要。

【CASE2】

自社の魅力を後継者に承継できず取引先との友好な関係を築けていないケース

創業者C(機械製造業のオーナー)は、長男D(Cの長男。後継者として取締役に

就任して久しい)を取締役に就任させたが、製品へのこだわりや魅力が十分に

伝わっていないと感じている。

Dは取引先との関係構築にも消極的で、Cは今後も顧客の期待に応え続けられるか

不安を抱いている。

<POINT!>

後継者に会社の強みや思いが伝わらず、取引先との信頼関係が築けていない事例。

現経営者が後継者と対話を重ね、事業や自社の価値を共有する機会を持つことが重要。

■ さいごに ━━━━━・・・・・‥‥‥………

事業承継では知的資産の引き継ぎが重要で、時間をかけた準備が不可欠です。

現経営者と後継者が早期に対話を始め、知的資産を見える化することで、

円滑な承継と会社の魅力向上に繋げましょう!